お気軽に

お問い合わせくださいContact

脱炭素施策に役立つ資料を

お届けしますDownload

炭素税とは、企業などが排出した二酸化炭素の量に応じて課される税金のことです。脱炭素の推進に効果的とされるカーボンプライシングという手法の一つで、1 980年のフィンランドにおける導入から始まり、EUをはじめ、近年では中国・韓国など、本格的に導入する国が増えてきています。

日本では、2012年に「地球温暖化対策のための税」として、石油・天然ガス・石炭といったすべての化石燃料の利用に対し、二酸化炭素排出量に応じて課税される税制が導入されました。また、2023年2月に「GX実現に向けた基本方針」が閣議決定され、今後は炭素税を含め、さまざまな形で二酸化炭素の排出量に対するコスト負担が増えていくことが予想されます。

多くの事業活動では二酸化炭素を排出することが多く、炭素税やカーボンプライシングによる今後のコスト負担を見込むことは、企業に広く関係するトピックです。

今回は、炭素税の概要・現在の導入状況や今後の見込み、メリット・デメリットなど、 基本的なポイントや動向を解説します。カーボンプライシングの本格導入に備えるためにも、ぜひご一読ください。

目次

すべての企業が備えるべき炭素税とは?

炭素税とは、二酸化炭素の排出量に応じて課される税金のことです。企業などが、事業活動に伴って燃料や電気などのエネルギーを使用した結果排出される二酸化炭素量に応じて課税される制度で、ヨーロッパを中心に導入が進んでいます。

日本においても、2023年6月に施行された「脱炭素成長型経済構造への円滑な移行の推進に関する法律」(通称GX推進法)の中で、将来的に化石燃料賦課金などを徴収することについて言及があったことから、今後本格的に炭素税などのカーボンプライシングが導入される見込みがあると考えられます。

そこで、ここでは炭素税をはじめとするカーボンプライシングの概要や目的など、基本的な仕組みを把握しておきましょう。

炭素税とはカーボンプライシングの一種

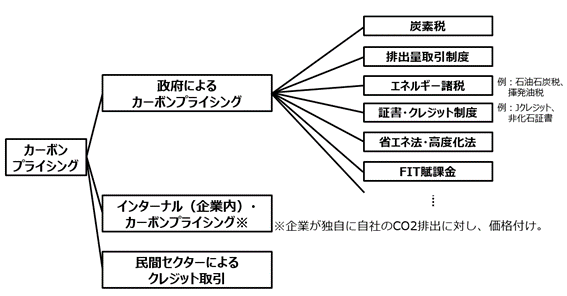

炭素税は、カーボンプライシングの一種です。カーボンプライシングとは、企業などが排出する二酸化炭素など(炭素)に価格を付けて、脱炭素に向けた行動へ誘導する政策の一種です。

カーボンプライシングは、1.政府によるカーボンプライシング、2.インターナル(企業内)カーボンプライシング、3.民間セクターによるクレジット取引の3種類に分類できます。

図1:カーボンプライシングの分類

出典:脱炭素に向けて各国が取り組む「カーボンプライシング」とは?(資源エネルギー庁)

炭素税は、排出量取引制度や証書・クレジット制度などと同様に、政府によるカーボンプライシングの一種ということになります。

| 政府によるカーボンプライシングの主な種類 | |

| 炭素税 |

|

| 排出量取引制度 |

|

| 証書・クレジット制度 |

(例) |

なお、排出量取引について詳しくは、 こちらの記事をあわせてご確認ください。

| 【関連記事】 排出権取引とは|活用方法・メリット・注意点を徹底解説 |

上記のような政府主導で行うカーボンプライシングの他に、企業が独自に行う「インターナルカーボンプライシング」も浸透しつつあります。

インターナルカーボンプライシングを実施することで、企業には脱炭素投資を効果的に行えるようになるなどのメリットがあります。

炭素税などのカーボンプライシングの目的

炭素税などのカーボンプライシングの主な目的は、二酸化炭素の排出量を削減するように行動変容を促すことです。

サプライチェーン全体の 設備や物流、サービスなどを、二酸化炭素を排出しない仕組みに移行させるためのインセンティブとしての性質があると考えられるでしょう。

直接的には企業が対象となっている手法ですが、課金された企業は消費者へ価格転嫁することもあるので、企業だけにとどまらない影響力があります。

炭素税の現在の導入状況

近年、脱炭素の話題と関連して名前を聞く機会の増えた炭素税ですが、各国の導入状況はどのようになっているのでしょうか。現状と今後の見込みを把握しておくことで対応がスムーズにできるようになります。

ここでは、海外の炭素税の先例を簡単に把握してイメージをつかむとともに、日本の状況について確認していきましょう。

カーボンプライシングの主な種類 | |

| 海外の炭素税の現状 |

|

| 日本の炭素税の現状 |

|

海外の炭素税の現状

世界初の炭素税導入国のフィンランドをはじめ、イギリス・フランス・スウェーデンなどで炭素税の導入が進んでいます。炭素税の先進エリアである欧州連合(EU)では、2023年に炭素国境調整メカニズム(CBAM)の導入が決定されています。

炭素国境調整メカニズム(CBAM)とは、国際的な取引において、二酸化炭素排出量に応じたコストを負担させる仕組みです。

鉄鋼製品・アルミニウム・セメント・ 肥料などをEUに輸出するときに、二酸化炭素の排出量に応じた課金が行われることになります。

2023年度(海運は2024年度)から排出量報告義務期間が始まり、課金は2026年度から発生する予定です。日本企業であっても、国際的に取引をしていれば、このように海外における炭素課金の施策の影響を受けることになります。

コスト負担が増す可能性がある一方で、 排出権の取引などに関するビジネスチャンスとして活かすこともできるため、海外の動向を把握しておくことは重要です。

ヨーロッパ諸国だけでなく、米国カリフォルニア州やカナダのブリティッシュコロンビア州でも炭素税導入の動きは進んでいます。ブリティッシュコロンビア州では、2008年7月に北米で初めて炭素税を導入し、段階的に税率の引き上げを行っています。

日本の炭素税の現状

現状、日本では 、2012年に導入された「地球温暖化対策のための税(温対策税)」によって、石油・天然ガス・石炭といったすべての化石燃料の利用に対し、二酸化炭素排出量に応じて課税されています。具体的には、CO2排出量1トン当たり289円になるよう、それぞれの化石燃料のCO2排出源単位を用いて税率が設定されています。導入時の急激なコスト増加を抑えるために、税率は2012年、2014年、2016年と3段階に分けて引き上げられました。

また、2023年6月にGX推進法と呼ばれる脱炭素を推進する法律が施行されたことで、今後化石燃料賦課金などが徴収される可能性があります。

【化石燃料賦課金とは?】

|

炭素税導入に関する今後の見込み

日本における炭素税導入に関連して、「GX(グリーントランスフォーメーション)」を実現するために、「成長志向型カーボンプライシング構想」が打ち出されています。

ここでは、今後の炭素税やカーボンプライシングの動きを理解する基本となる、「GX」と「成長志向型カーボンプライシング構想」の2つのキーワードについて、確認しておきましょう。

GX(グリーントランスフォーメーション)

GX(グリーントランスフォーメーション)とは、脱炭素と経済成長を両立させることを目指して、社会のシステムを変革することです。

脱炭素は環境保全のために重要ですが、脱炭素を進めることが企業や社会にとって負担にしかならなければ、経済は衰退してしまいます。

そこで、脱炭素への取り組みが経済成長へつながるよう、「エネルギー供給体制を変革する」「投資へのサポートを行う」などの取り組みを通じて、持続可能な脱炭素を実現しようというのがGXです。

成長志向型カーボンプライシング構想

成長志向型カーボンプライシング構想とは、脱炭素化と競争力の強化・経済成長を両輪で推し進めるGXの実現につながる官民投資を実施するために、政府が打ち出しているプランです。

構想には、「GX経済移行債(仮称)」や、「カーボンプライシングによるGX投資先行インセンティブ」などが含まれています。

成長志向型カーボンプライシング構想の例 | |

| 「GX経済移行債」(仮称) |

|

| カーボンプライシングによるGX投資先行 インセンティブ |

|

炭素税導入に伴うメリット・デメリット

日本で炭素税が本格導入されると、どのような影響があるのでしょうか。主なメリット・デメリットは、以下のとおりです。

| 炭素税導入に伴うメリット・デメリット | |

| メリット |

|

| デメリット |

|

炭素税導入に伴うメリット

炭素税が導入されると二酸化炭素の排出量に応じてコストが発生するので、各企業は脱炭素にこれまで以上に取り組むこととなります。その結果、二酸化炭素排出量削減につながる点が大きなメリットです。

また、炭素税の税収によって新たな脱炭素の政策・施策に投資しGXを推進できるほか、二酸化炭素削減に向けた国や企業の姿勢を対外的に示すことができます。

炭素税導入に伴うデメリット

炭素税導入に伴う負担ばかりが大きくなってしまうと、経済成長が鈍化するリスクがあります。

デメリットを抑えるには、前章でお伝えしたGXを速やかに進めることに加え、政府による負担軽減に向けた施策の充実が必要です。

炭素税導入に向けた対策ポイント

来るべき炭素税導入に向けて、企業は、以下のような対策を取ることが大切です。

| 【炭素税導入に向けた対策ポイント】 ・今後の動向を欠かさずチェックする |

今後の動向を欠かさずチェック

炭素税やカーボンプライシングについて、動向を定期的にチェックすることがスムーズに対応する上で重要です。

炭素税やカーボンプライシングについては、まだ検討中の段階であり、実施の時期や内容が変更になる可能性もあるため、情報収集が欠かせません 。

同時に、政府から企業への支援策なども具体化される可能性があり、いち早く活用するためにも最新の正確な情報を持っておく必要があるでしょう。

自社の二酸化炭素排出量を把握

自社の二酸化炭素排出量を正しく把握しておくことも、炭素税導入による負担を減らすうえで有効です。なぜなら炭素税やカーボンプライシングは、二酸化炭素排出量に応じて課金されるからです。自社が「どの程度、どのセクションから、二酸化炭素を出しているのか」が把握できていれば、かかるコストや削減の可否などを正確に推測できます。

自然電力株式会社では、カーボンプライシングの手法の一つであるJ-クレジットや非化石証書などの購入を支援するサービスを提供しています。より具体的な脱炭素の取り組みをおこなうために、クレジットの種類や導入方法について詳しく知りたい方は、以下のページをご参照ください。

まとめ

炭素税とは、二酸化炭素排出量に応じて課税されるカーボンプライシングの一種です。 欧米では一部の地域や州ですでに導入が進みつつあり、日本でも2030年前後を目途に本格的な導入の検討が進められています。

少しでも負担を軽減するには、「今後の動向について最新情報を捕捉すること」「自社の二酸化炭素排出状況を把握し、削減に向けた取り組みを始めること」が大切です。

【参考】

- 「GX実現」に向けた日本のエネルギー政策(前編)安定供給を前提に脱炭素を進める(経済産業省・資源エネルギー庁)

- EUの炭素国境調整メカニズム(CBAM)に備える(日本貿易振興機構(ジェトロ))

- 脱炭素に向けて各国が取り組む「カーボンプライシング」とは?(経済産業省・資源エネルギー庁)

- 「脱炭素成長型経済構造への円滑な移行の推進に関する法律の施行期日を定める政令」及び「脱炭素成長型経済構造への円滑な移行の推進に関する法律の施行に伴う関係政令の整備及び経過措置に関する政令」を閣議決定しました(経済産業省)

- 炭素税について(環境省)

- 地球温暖化対策のための税の導入(環境省)

- 【参考資料】インターナルカーボンプライシング(ICP)の概要(環境省)

- 炭素税導入先送り、23年度税制改正 エネ高騰で(日本経済新聞)

- 暗示的脱炭素価格とは何 (電力中央研究所)

- 成長志向型カーボンプライシング構想について(環境省)

- 政府「カーボンプライシング」の導入 新たな制度案を了承(NHK)